一、引言

2020年2月初,比特币价格重新站上10,000美元的大关。然而仅仅在两个月前,比特币度过了近半年的熊市,下挫至6,800美元,跌幅高达40%,市场一度充满悲观情绪。短短两个月的时间,比特币上演王者归来,投资者也纷纷议论比特币牛市是否来临。根据预测,比特币将在今年5月初减半,目前距离比特币正式减半还有三个月左右的时间,而比特币减半行情早已成为业内公认的上涨契机。除此之外,2020年BCH,BSV,ZEC等加密数字货币也将迎来减半时刻。

尽管众人在为比特币突破10,000美元而兴奋不已,在乐观情绪中期待比特币减半时刻的来临,殊不知比特币减半行情下的危机已经悄悄酝酿。在过去的几年里,我们见证了比特币从2,000美元涨至19,000美元的壮举,也遭遇了比特币一年之内暴跌近80%的困境,而恒古不变的正是比特币市场运行背后的经济规律,正所谓“是非成败转头空,青山依旧在,几度夕阳红”。

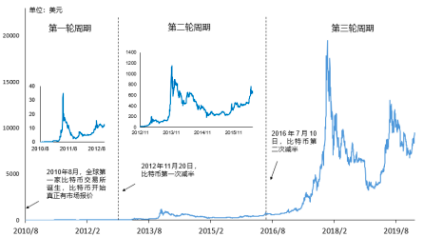

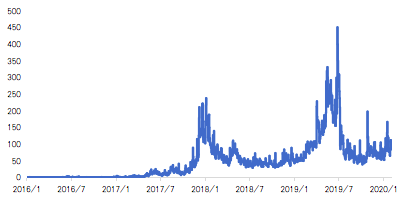

在《天官书》中,司马迁描述了宇宙运行的变化规律:“夫天运,三十岁一小变,百年中变,五百载大变;三大变一纪,三纪而大备:此其大数也”。经济作为世间规律的一部分,其复苏、繁荣、衰退与萧条同样呈现为秩序变化的既定节奏。比特币亦是如此---以减产周期为界限,比特币市场大约为四年一个周期。目前比特币已经经历了三轮市场周期,在每个周期中,我们也能清晰地观察到比特币的繁荣与萧条,衰退与复苏。

图1. 历史上比特币的两次产量减半与三轮市场周期(2010.8-2020.2)

二、宿命与轮回:比特币的减产与三轮历史周期

为什么市场会对比特币的这次减半行情充满期待?因为比特币在历史上曾发生过两次减半行情,而每次减半行情下,比特币价格都会迎来一波牛市行情。尽管历史总是惊人的相似,但也不会简单地重复,完全照搬无异于刻舟求剑。我们回顾的目的在于通过对历史的复盘,掌握“天人之际”和“古今之变”的关键,达到“遍知天下,审御机数”。

(1)第一周期:混沌初开,崭露头角(2010.8-2012.11)

早期的比特币仅仅为一个理想主义实验,在问世之初并未受到大众的关注,其仅局限在技术黑客与少数计算机程序员间传播。在2010年5月21日,美国佛罗里达州一个程序员用1万比特币购买了一个价值25美元的比萨优惠券,这标志比特币在现实世界中第一次有了价格。在2010年7月,比特币交易所Mt.Gox在日本成立,比特币开始真正有市场报价。随着比特币交易所的出现,越来越多的人开始尝试各国法定货币与比特币之间的交易。至此,比特币的第一个商业周期正式开始。

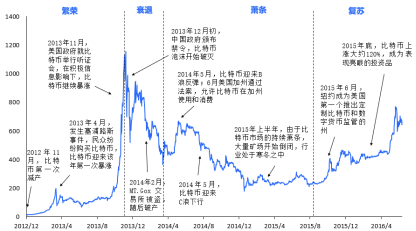

图2. 比特币的第一个市场周期(2010.8-2012.11)

(2)第二周期:走向成熟,深入探索(2012.12-2016.7)

2013年是比特币走向全球大众视野的元年。2013年3月末,塞浦路斯爆发金融危机,银行储户面临严重损失,塞浦路斯储户选择使用比特币作为避险工具,比特币第一次迎来全世界的关注;时间来到2013年10月,美国参议院讨论比特币带来的冲击与机遇。受听证会积极消息的影响以及媒体关于比特币的大幅报道,比特币继续上涨,在市场买家的带动下,比特币价格站到了1,200美元的历史新高。

比特币的疯狂上涨引起了各国政府的关注。为了预防潜在的金融风险,2013年12月,中国政府的五部委联合发布《关于防范比特币风险的通知》,明确了比特币的非货币属性,禁止各金融机构和支付机构开展与比特币相关的业务。至此,比特币泡沫被刺破,比特币转入暴跌区间。

在2013年年末的暴跌后,比特币迎来了长达一年半的萧条期,特别是在2015年上半年,由于比特币价格的持续低迷,行业中的大量公司开始倒闭。但正如所有市场上优胜劣汰的竞争机制一样,在熬过寒冬后,以比特大陆为代表的区块链优质企业在2015年下半年的市场复苏中开始迅速崛起,成为行业巨头。

图3. 比特币的第二个市场周期(2012.12-2016.7)

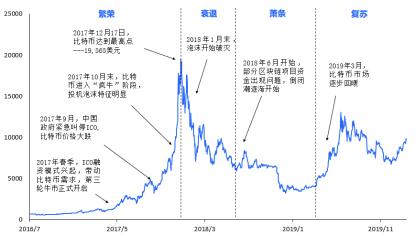

(3)第三周期:石破天惊,鸿飞霜降(2016.8-2020.5)

时间来到2016年7月,以比特币第二次减产为标志,比特币进入第三个阶段。在上一阶段中,以Ethereum(以太坊)为代表的新型众筹融资模式开始出现,并在第三阶段中随着以太坊主网的上线和ERC20合约的开发而逐渐走向成熟——在2017年春季,这种首次代币募集发行(ICO)的模式开始兴起,具体而言,投资者用手中的比特币(BTC)或以太坊(ETH)投资一个区块链创业项目,并从中获得初始产生的加密数字货币作为回报。

在以太坊新商业模式的带动下,比特币长达半年的牛市吸引了更多的投资者入场,比特币开始进入“疯牛”阶段,资金的涌入使比特币的价格涨幅每日可高达几千美元,市场投机泡沫的信号明显,到12月17日,比特币站到了历史最高点——19,565美元。2017年,比特币的全年涨幅达到1700%,巨额的投资收益再一次吸引了全世界的目光。

然而在2018年1月末,随着市场增量资金增长的放缓,比特币价格开始崩盘,进入衰退阶段;而到2018年6月,部分区块链项目团队资金出现困难,市场寒冬初现。从2017年的“石破天惊”到当前的“鸿飞霜降”,比特币只是处于正常的商业周期中。

图4. 比特币的第三个市场周期(2016.8-2020.5)

三、结构性变化:比特币的减产为什么这么重要?

从历史经验上看,比特币每次减产后都会带来一波牛市行情。直觉告诉我们,比特币减产后价格会上升,那么其背后的原因又是什么呢?现在我们从供需理论出发进行分析。

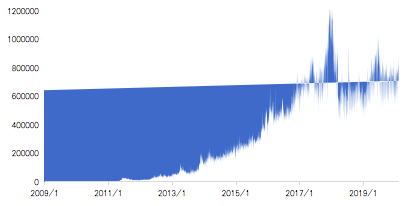

从需求角度看,从图5和图6中可以看出,比特币的主要需求来源于应用需求和投机需求,我们可分别用比特币的活跃地址数和日均交易量来反映比特币的这两种需求。比特币的需求在短期内波动明显,在长期持续增加。

图5. 比特币活跃地址数(单位:个)

图6. 比特币日均交易量(单位:亿美元)

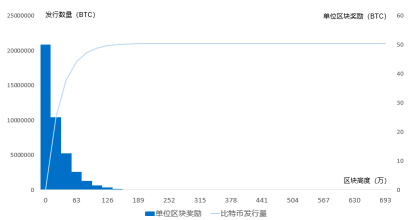

从供给角度看,比特币未来发行总量为2100万个,目前大约区块链网络约每10min产生一个区块,最开始一个区块诞生即有50个比特币发行出来,随后每隔210000个区块(大约四年的时间),发行数量减半。尽管比特币会不断地产生,但其发行量已提前确定,这与挖矿能力无关,无法通过提高挖矿能力来增加比特币在单位时间内的总产量,因此比特币的供给呈刚性。此外,比特币约每4年一次减产,长期来看,单位时间内发行量不断下降。

从需求角度看,我们可以用比特币的活跃度和日均交易量来反映比特币的市场需求。从图5和图6中可以看出,比特币的需求在短期内波动明显,在长期持续增加。

图7. 比特币发行量变化

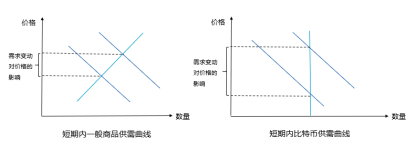

从上可知,由于比特币供给曲线刚性而需求曲线相对弹性,且比特币需求在短期内剧烈波动,因此从短期看比特币价格会出现大幅波动的特征。

图8. 短期内一般商品和比特币的供需曲线

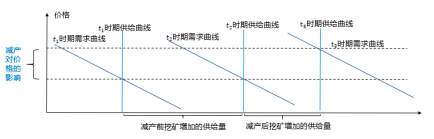

现在我们从长期看比特币减产对价格产生的影响,假设比特币的供给和需求随时间的增长速率相同(从现实观测中需求的增速更大一些,但该因素并不会对我们的分析造成实质影响),那么从上图可见,随着时间的推移,比特币的供给和需求曲线都在向右移动,当比特币减半后,由于供给的增速减缓,造成比特币价格的上涨。

图9. 长期内比特币减产对价格产生的影响

我们进一步放宽假设条件,综合考虑比特币需求的长短期变化与供给减产的影响,那么我们将得到如下图一条比特币价格随时间变化的曲线。在短期内,由于比特币供给曲线呈刚性,受比特币需求变化的影响,短期内比特币出现剧烈波动。从长期看,受减产以及需求不断增加的影响,比特币价格呈总体上涨趋势。

图10. 比特币价格在长期的变化

四、繁荣下的危机:市场的乐观与矿工的焦虑

在减半行情的预期下,人们对比特币的未来行情走势充满乐观,但现实真的会如众人所愿吗?

从上面的分析可以看出,比特币的减产确实会刺激价格的上涨。当然,这仅仅是从比特币的商品属性出发得出的结论,但比特币的价格不仅仅受供需关系的影响。因为比特币除了具有商品属性外还具有金融属性,这也是为什么比特币同其他金融资产一样会出现泡沫的原因。此外,从比特币的每一个周期中我们都可以观察到创新在其中的推动,比如在第一个周期中比特币交易所的诞生,第二个周期中山寨币的诞生,第三个周期中代币众筹模式的诞生,这些创新直接刺激了当年比特币价格的飞涨。从目前的观察看,在比特币即将到来的第四个市场周期中,监管的创新极有可能决定比特币该轮牛市开始的时间。

因此,比特币的产量减半,仅仅是影响其价格的众多因素之一,而不是唯一的因素。很多投资者从经验的角度出发,得出“从减半行情发生的半年前开始比特币价格将增长一倍”的结论。或许未来的事实确实如此,但从比特币矿场经营的角度看,比特币价格上涨是不确定的,但减产后挖矿成本的上升却是确定的,这就是矿工在减产行情下面临的最大困境。

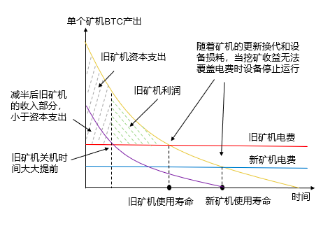

在比特币挖矿中,难度值决定了节点(计算机)大约要经过多少次哈希运算才能产生一个合法的区块。难度越高,获取一个有效区块所需要的算力越多。无论区块链全网的算力如何变化,难度值都会进行调整以保证区块的产生速度基本保持不变。通常而言,每挖出2016个比特币网络的区块(大约两周),难度就会根据全网的算力调整一次。根据新目标值我们就可以计算出一次哈希运算获胜的概率。在现实运行中,比特币的全网算力越来越大,这意味着单个矿机获胜的概率越来越小,即单个矿机的比特币产量会随时间逐渐减少,如图11中黄色曲线所示。

今年5月的比特币产量减半,实际意味着在矿工挖出的每个区块中,比特币奖励数量由12.5 BTC下降至6.25 BTC,即图11中的曲线出现向下平移,这造成两个严重影响:

(1)首先,由于挖矿行业是资本密集型行业,旧矿机的资本支出的固定的,因此经营杠杆较高,当矿机的产量突然减半时,旧矿机的利润将受到严重挤压,甚至出现亏损情况;

(2)其次,矿场在挖矿时需要支付电费,这是矿机的可变成本。从前面我们知道,单个矿机的产量随时间的增加而降低,当矿机每日的挖矿收入小于可变成本(电费+人工费,这里我们忽略人工费)时,矿机就关机。由于产量减半的出现,矿机收入减半,直接导致矿机关机的时间大大提前。

图11. 比特币挖矿盈利能力分析

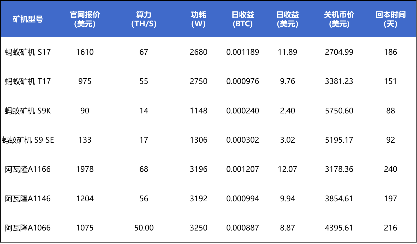

以实际情况为例,在2020年2月10日,比特币的价格在10,000美元左右,全网算力103022 PH/S,假设未来比特币的价格和全网算力均保持不变,我们参考比特币大陆和嘉楠耘智官网的矿机当日报价和性能参数,可以得出以下收益表格。

表1. 减半前矿机静态盈利情况(假设全网算力和价格保持不变)

一般而言,矿机的使用寿命在1-2年左右。从上面的静态收益表可以看出,以上各矿机均能在一年的时间内回本,这意味着除去回本时间,矿机剩下的使用寿命均能带来利润。然而,正如上文所言,今年会遭遇比特币减半行情,即比特币的区块链奖励由12.5 BTC下降至6.25 BTC。此时,我们再计算矿机的静态收益情况,如下表所示:

表2. 减半后矿机静态盈利情况(假设全网算力和价格保持不变)

从减半后的矿机静态收益表可以看出,矿机的回本时间均超过1年以上,这说明按现有价格购买的矿机,在减半后几乎都无法盈利。极端的如蚂蚁S9系列矿机,在减半发生后每日的收益(挖矿奖励-电费)为负,回本遥遥无期,这意味着蚂蚁S9系列矿机在减半发生后需要立刻关机。

这是不是意味着矿机都不能用了呢?并不是。在摩尔定律下,矿机的价格是逐渐下降的,比如蚂蚁S17矿机,在去年9月的报价是2,700美元,但在今年2月,其价格已经下降至1,610美元。因此在减半后,现有矿机的价格将继续下降,矿机的回本时间将重新回到一年的范围内。当然坏消息是,现在就买了矿机的用户,这部分支出是沉默成本,是早已固定的,因此未来将面临较大的亏损。

当然,上述计算是建立在比特币价格和全网算力不变的基础之上,如果在减半后,比特币价格翻了1倍,那么矿工存在盈利的可能性。令人遗憾的是,这仅仅是可能性,而比特币全网算力的持续上涨和产量减半的发生却是无可争议的事实。不同于加密数字货币二级市场对比特币未来行情的乐观,矿工面临的却是极大的风险,这甚至是一种赌注:比特币价格的上涨幅度,要大到足以抵消全网算力上涨和产量减产带来的损失,矿工才有可能盈利。或许对矿场唯一的好消息是:基于历史经验,在减半行情发生后,比特币价格都会翻倍。

五、加密数字货币减半行情下的未来展望与建议

基于历史经验,很多人乐观地认为比特币产量减半行情的到来,将迎来丰收的季节。但对于比特币矿工群体而言,这却是市场狂欢背后的危机。因为在产量减半发生后,,对于挖矿这种资本密集型业务,在高经营杠杆下,比特币挖矿收入的减小会很容易出现亏损,毕竟矿工不能将盈利的希望完全寄托在比特币价格的翻倍之上。因此对于矿工而言,尤其是在减半前以高价购买矿机,在减半后矿机使用寿命仍有较长时间的矿工群体,使用比特币合约或比特币期权等工具,进行套期保值,锁定住价格来规避风险最为妥当,